Gerade die Entwicklung der Kapitalmärkte der vergangenen Jahre hat aufgezeigt, dass Erwartungen von Anlegern über makroökonomische Bedingungen in der Zukunft im Heute ihr Anlageverhalten und damit die Performance von Assetklassen bestimmen.

Macro Sensitive Investing (MSI)

ansa capital management treibt die Überzeugung an, dass sich die Performance von Assetklassen auf Dauer den ökonomischen Wirklichkeiten nicht entzieht. Deshalb erforschen wir die Wirkungskette von der Makroökonomie zu den Kapitalmärkten für einzelne globale Wirtschaftsregionen. Aus diesen wissenschaftlichen Erkenntnissen leiten wir unsere Anlageentscheidungen ab. Wir nennen dies Macro Sensitive Investing (MSI). Damit ist unsere Asset Allocation zu jedem Zeitpunkt die Essenz ökonomischer Wirklichkeiten.

„Zeit für Investmentrationalität: Asset Allocation und Risikoprofil sollte jederzeit an den ökonomischen Wirklichkeiten ausgerichtet werden.“

Zitat Dr. Andreas SauerMSI-Research und MSI-Regime

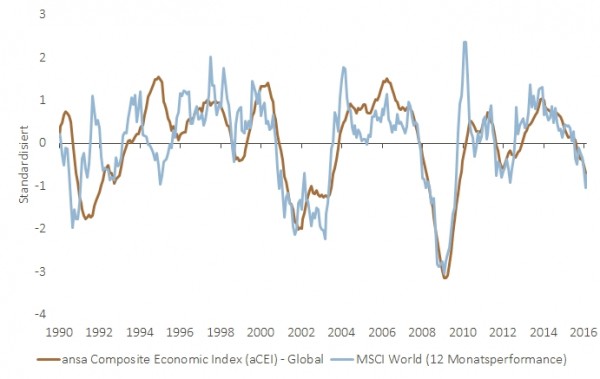

Unsere Forschungen zeigen, dass es einen erfassbaren Wirkungszusammenhang zwischen ökonomischen Wirklichkeiten und Kapitalmärkten gibt. Zwei Grunderwartungen sind dabei entscheidend: Erwartungen über die realwirtschaftliche und die monetäre Situation. Beide stehen naturgemäß in einem engen Zusammenhang und beeinflussen sich gegenseitig. Wir untersuchen diesen Zusammenhang in einem historischen Kontext für die größten Wirtschaftsregionen. Hierzu wählen wir für bedeutende globale Wirtschaftsregionen länderspezifisch relevante Daten zur realwirtschaftlichen und monetären Situation aus. Für jeden einzelnen dieser Märkte normieren und konzentrieren wir diese Daten zu zwei ansa exklusiven MSI-Indizes. Der ansa Composite Economic Index (aCEI) erfasst die aktuelle realwirtschaftliche Situation, entsprechend der ansa Composite Monetary Index (aCMI) die monetäre Situation einer Wirtschaftsregion.

Die folgende Grafik zeigt den Verlauf unseres ansa Composite Economic Index – global im Vergleich zur zeitgleichen 12-Monatsveränderung des MSCI World als standardisierte Zeitreihen. Es wird sehr deutlich, dass Kapitalmärkte und makroökonomische Wirklichkeiten in einem engen Zusammenhang stehen. Auch wenn naturgemäß Kapitalmärkte eine deutlich höhere Volatilität aufweisen, so spiegelt sich trotzdem die ökonomische Situation an dem Kursverhalten wider.

Mit den beiden MSI-Indizes definieren wir ökonomische Regime, in denen Assetklassen historisch wiederkehrende Performance- und Risikoeigenschaften ausweisen. Wir unterscheiden dabei vier unterschiedliche realwirtschaftliche Phasen und nutzen die Symbolik der Jahreszeiten zur einfachen Darstellung: „Sommer“ definieren wir beispielsweise als Phase einer positiven realwirtschaftlichen Situation mit positivem Trend; entsprechend „Winter“ als eine Periode mit schlechter realwirtschaftlicher Situation begleitet von einem negativen Trend. Mit der auch historisch anwendbaren Definition von makroökonomischen Regimen lässt sich im zweiten Schritt das Performance- und Risikoverhalten verschiedener Assetklassen in den Regimen untersuchen. Dabei zeigt sich ein erwartungsgemäßes Verhalten: Aktien zeigen typischerweise in den Regimen „Sommer“ und „Frühling“ die beste Performance, während Anleihen typischerweise im „Herbst“ und „Winter“ das beste Verhalten aufweisen. Das Verhalten von Rohstoffen lässt sich sehr gut an den G7-Regimen erklären. Beispielsweise zeigen Industriemetalle ihr bestes Performanceverhalten in den Regimen „Sommer“ und „Frühling“.

Im März 2016 stellt sich die Welt für uns wie folgt dar:

Insgesamt ergibt sich ein eher negatives realwirtschaftliches Bild, das sich zudem in den letzten sechs bis neun Monaten verschlechtert hat. Diese Entwicklung spiegelt sich über diesen Zeitraum auch an den globalen Aktienmärkten wider. Die monetäre Situation und damit die Inflationsrisiken sind gemessen an unseren MSI-Indizes dauerhaft niedrig (dargestellt durch die grüne Pfeilfarbe).

Unsere MSI-Methodik schafft die Grundlage, die Risikoverteilung und Asset Allocation unseres Multi-Asset-Fonds fortlaufend und aktiv an die ökonomischen Wirklichkeiten anzupassen. Unser Fonds „ansa global Q opportunities“ verfolgt eine Total-Return-Strategie, bei der wir Wertentwicklung und Risiko des Portfolios frei von einer Benchmark verantworten. Mit diesem Fonds diversifizieren institutionelle Anleger und Vermögensverwalter ihr Portfolio mit einem innovativen Total Return Ansatz. Unser exklusiver Prozess ist auf ein einziges Ziel gerichtet: In jedem makroökonomischen Umfeld eine positive Performance erzielen.

Dr. Andreas Sauer im Gespräch mit dem ehemaligen n-tv Moderator Andreas Franik auf dem FONDS professionell KONGRESS 2016, Mannheim.

11. April 2016

Schreibe einen Kommentar

Wirkungszusammenhänge

Erwartungen von Anlegern über zukünftige reale und monetäre Bedingungen bestimmen im Heute ihr Anlageverhalten und damit die Performance von Assetklassen. Anleger richten ihre Erwartungen an bekannten Informationen und Fakten aus. Folglich gibt es einen erfassbaren Wirkungszusammenhang zwischen ökonomischen Wirklichkeiten und Kapitalmärkten. Es lohnt sich daher, diese Wirkungskette zu untersuchen und daraus fortlaufend eine aktive Asset Allocation auszurichten.

Dr. Andreas Sauer

Dr. Andreas Sauer, CFA ist Principal der ansa capital management GmbH. Seine Leidenschaft gilt seit 25 Jahren dem Erforschen und Entwickeln quantitativer Asset Management-Methoden und deren zielführender Umsetzung für institutionelle Anleger. 1999 zählte er zu den Gründern und Partnern der heutigen Quoniam Asset Management und führte sie als CEO & CIO innerhalb von 13 Jahren zur erfolgreichsten Investmentboutique Deutschlands. Aufgrund eines erneuerten Interesses an dem Zusammenspiel zwischen Makroökonomie und Kapitalmärkten sowie aus der Idee einer Total Return-Anlagestrategie heraus gründete Andreas Sauer im Januar 2014 ansa capital management mit Sitz im hessischen Bensheim. Die Gesellschaft wurde zuletzt mit dem Wealth & Finance Alternative Investment Award als "Best Independent Investment Boutique (Germany)" ausgezeichnet und verwaltet mittlerweile ein Vermögen von 1,2 Mrd. Euro.